01.

个人手续费返还可以申请了

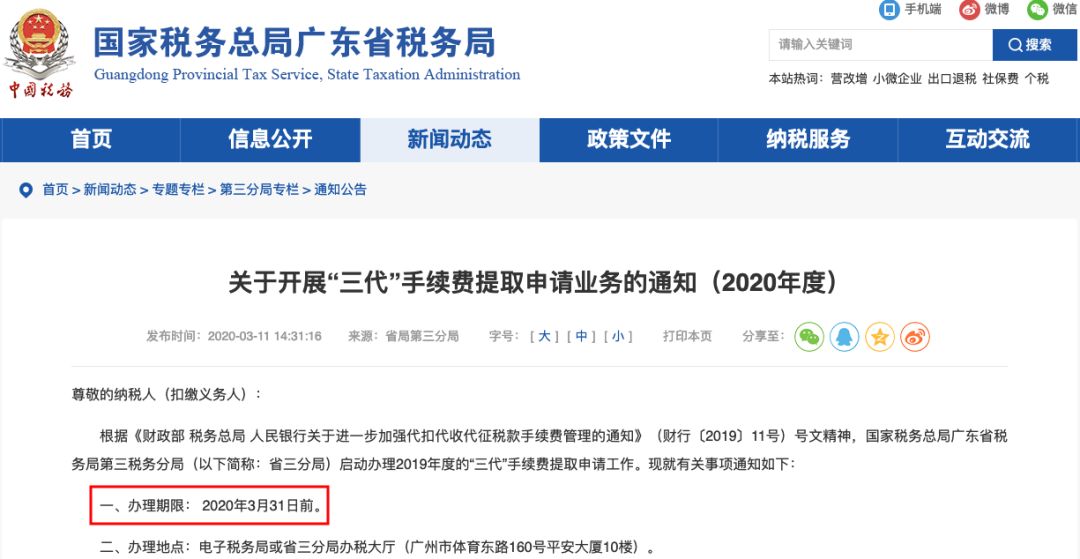

3月30日截止!

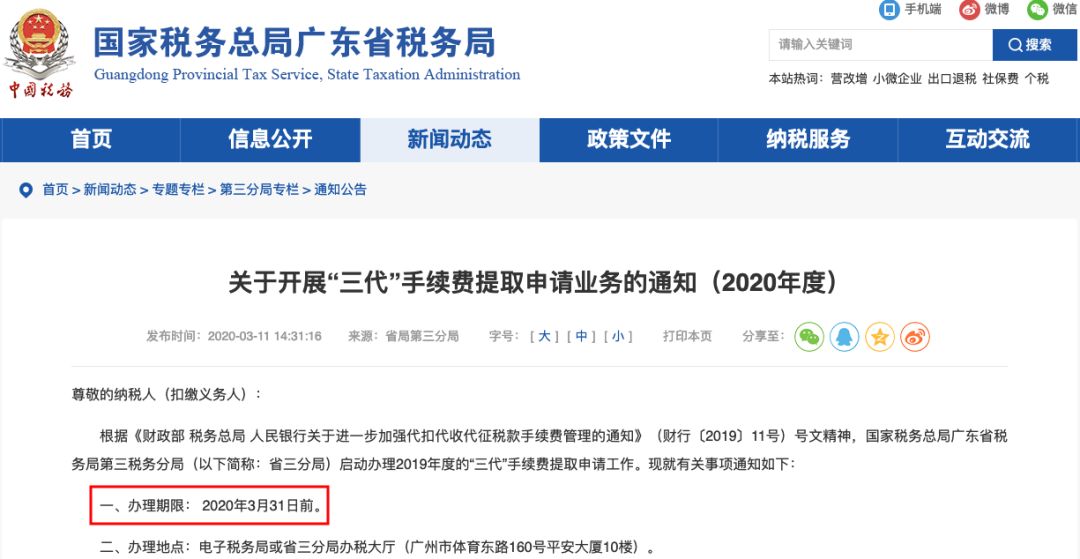

根据《关于进一步加强代扣代收代征税款手续费管理的通知》(财行〔2019〕11号)规定:因纳税人自身原因,未及时在2020年3月30日前提交申请的,视为自动放弃上一年度“三代”手续费。

领取时间为每年3月30日之前,申请日期为上个年度,没领的快通知你们财务!

“三代”手续费范围:

02.

所有企业都能领吗?

并不是所有的企业都能领取,没有履行代扣、代收、代征义务的就算了吧!

税务机关对单位和个人未按照法律、行政法规或者委托代征协议规定履行代扣、代收、代征义务的,不得支付“三代”税款手续费。

想要领取个税手续费,企业需满足以下条件:

1、符合“三代”(代扣代缴、代收代缴和委托代征)的法律规定范围。2、财务制度健全、便于税收控管和方便纳税、能够独立承担民事责任。3、有熟悉税收政策的专门办税人员。

对绝大多数企业而言,只要企业属于法定扣缴义务人,并按照规定履行了个人所得税的代扣代缴义务,就可以按照规定申请代扣代缴个税手续费。

03.

手续费支付比例和限额

(一)法律、行政法规规定的代扣代缴税款,税务机关按不超过代扣税款的2%支付手续费,且支付给单个扣缴义务人年度最高限额70万元,超过限额部分不予支付。对于法律、行政法规明确规定手续费比例的,按规定比例执行。

(二)法律、行政法规规定的代收代缴车辆车船税,税务机关按不超过代收税款的3%支付手续费。

(三)法律、行政法规规定的代收代缴委托加工消费税,税务机关按不超过代收税款的2%支付手续费。委托受托双方存在关联关系的,不得支付代收手续费。关联关系依据《中华人民共和国企业所得税法》及其实施条例有关规定确定。

(四)法律、行政法规规定的代收代缴其他税款,税务机关按不超过代收税款的2%支付手续费。

(五)税务机关委托交通运输部门海事管理机构代征船舶车船税,税务机关按不超过代征税款的5%支付手续费。

(六)税务机关委托代征人代征车辆购置税,税务机关按每辆车支付15元手续费。

(七)税务机关委托证券交易所或证券登记结算机构代征证券交易印花税,税务机关按不超过代征税款的0.03%支付代征手续费,且支付给单个代征人年度最高限额1000万元,超过限额部分不予支付。委托有关单位代售印花税票按不超过代售金额5%支付手续费。

(八)税务机关委托邮政部门代征税款,税务机关按不超过代征税款的3%支付手续费。

(九)税务机关委托代征人代征农贸市场、专业市场等税收以及委托代征人代征其他零星分散、异地缴纳的税收,税务机关按不超过代征税款的5%支付手续费。

这笔钱怎么用?

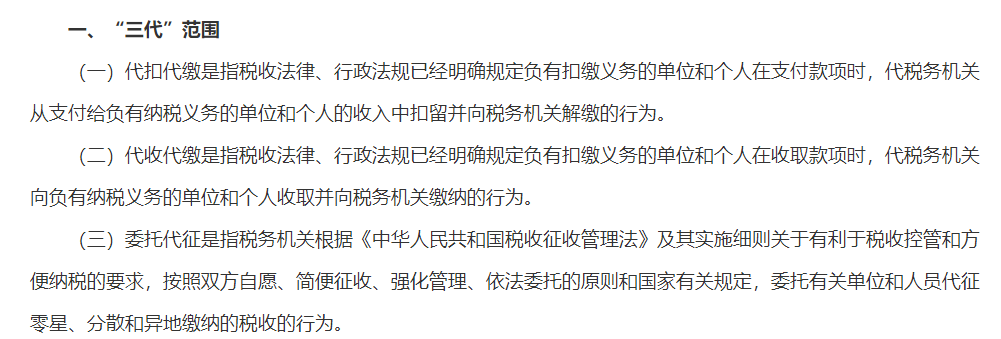

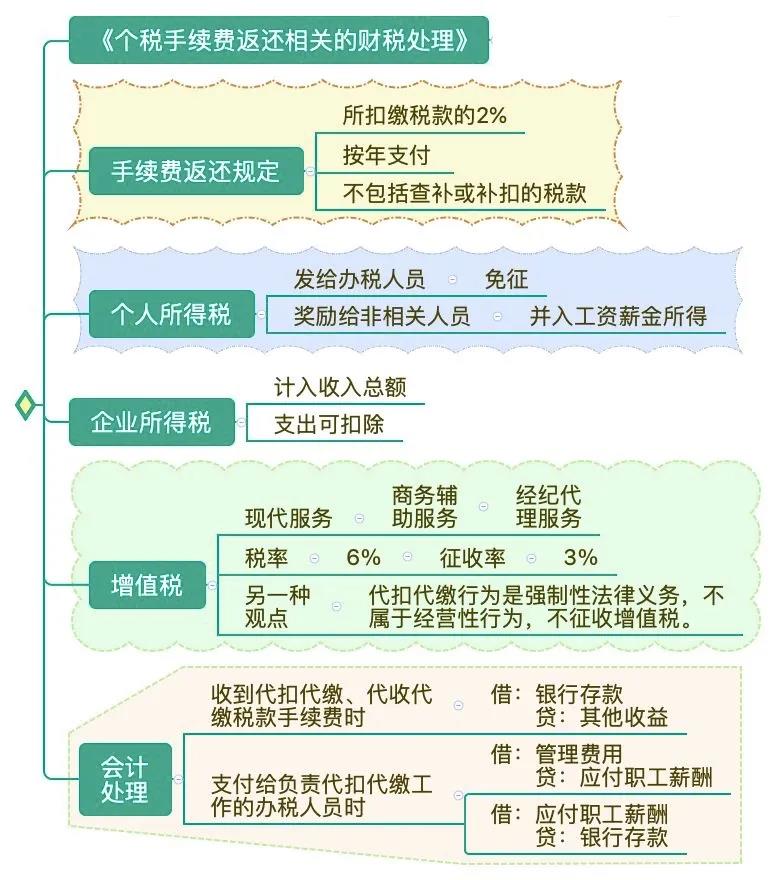

对扣缴义务人按照规定扣缴的税款,按年付给百分之二的手续费。不包括税务机关、司法机关等查补或者责令补扣的税款。

扣缴义务人领取的扣缴手续费可用于提升办税能力、奖励办税人员。

——国家税务总局公告2018年第61号(2019年1月1日起施行)

04.

各省税局通知已下发!

广东:

安徽:

……不详细一一列举了,大家可关注当地税局通知。

05.

个人手续费返还如何申请?

会计如何申请呢?

今年因为疫情原因,税务局提倡“非接触”办税,自然人电子税务局(扣缴端)升级后新增了退付手续费核对功能,四步即可完成个人所得税手续费返还工作。具体怎么操作?

1.登录自然人电子税务局(扣缴端)

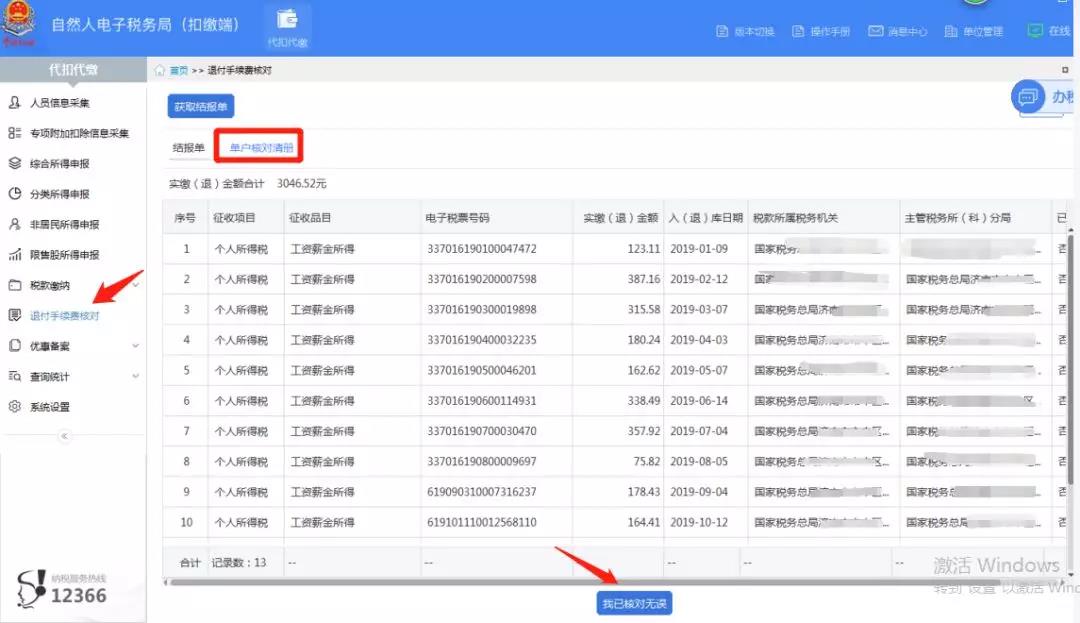

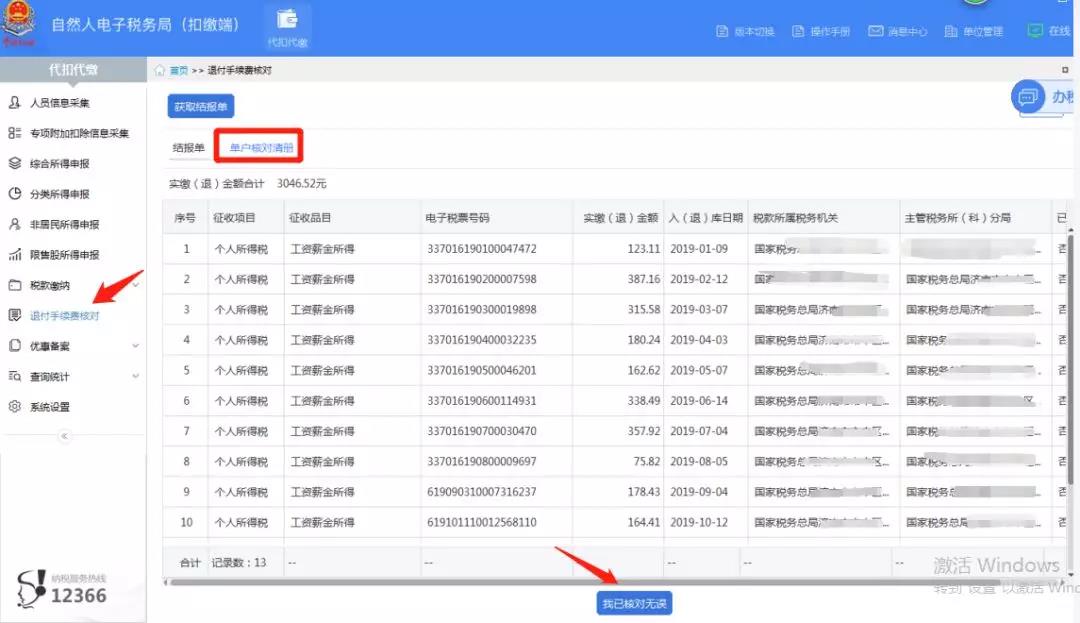

2.在菜单栏点击“退付手续费核对”:

3.点击“获取结报单”:

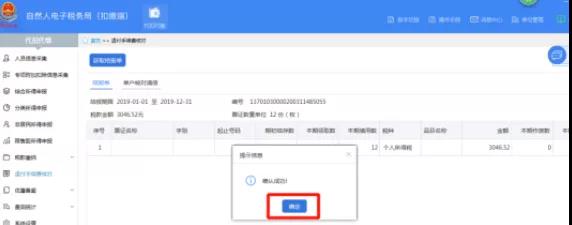

4.根据前期实际申报记录核对完成后,即可点击“我已核对无误”提交。

需要注意:系统所显示的结报期限是入库日期而非税款所属期。

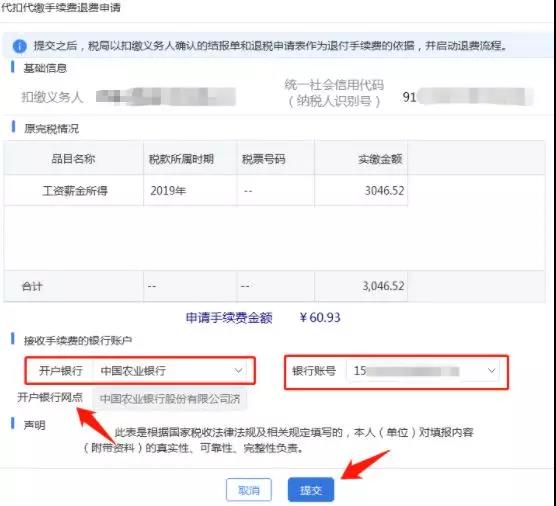

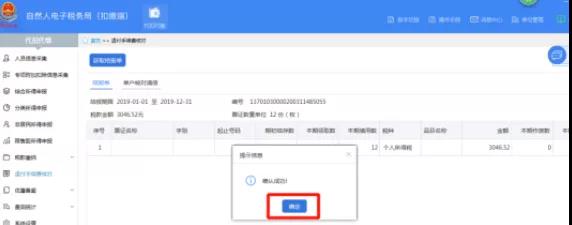

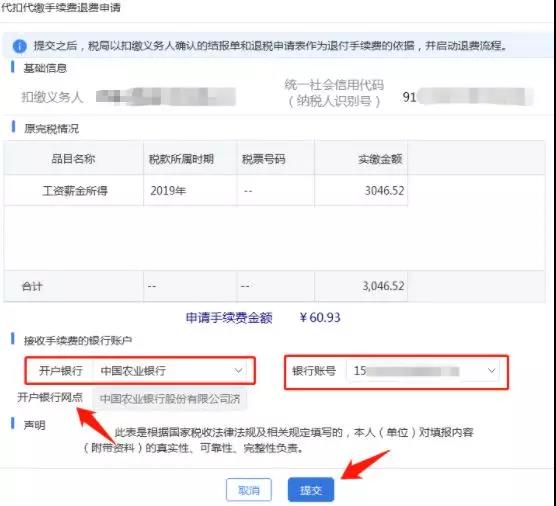

5.点击“我已核对无误”后系统弹出“代扣代缴手续费退费申请”,选择“开户银行”、“银行账号”,“开户银行网点”自动带出。阅读声明后,点击“提交”。提示信息“确认成功”弹框,点击“确定”。

完成后系统将推送至税务机关审核,等待审核完成后,即可返还对应的手续费。

特别提醒:

1.若数据有误,也可到大厅核对并确认结报单;办理注销的单位必须在注销前去大厅完成手续费退费。

2.请代扣代缴单位于3月30日前完成上一年度手续费退付的申请。

3.代扣代缴个人所得税手续费的用途:根据《国家税务总局关于发布《个人所得税扣缴申报管理办法(试行)》的公告》以及《财政部 税务总局 人民银行关于进一步加强代扣代收代征税款手续费管理的通知》相关规定,对于企业取得代扣代缴个人所得税手续费返还,从用途上讲可以有两种方式:一是用于提升办税能力、奖励办税人员,二是用于代扣代缴工作的管理支出。

06.

计入哪个科目?如何做账?

一、个税手续费返还应该计入哪个会计科目?

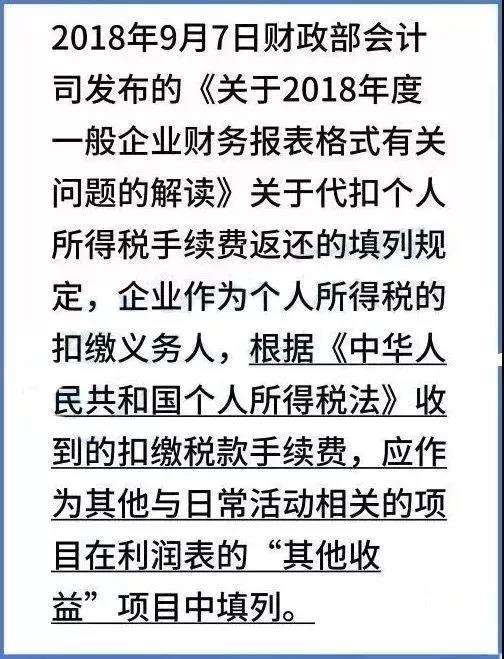

企业取得代扣代缴个税手续费返还按照新的规定需要计入哪个会计科目?

根据上述规定,企业取得代扣代缴个税手续费返还按照新的规定应计入“其他收益”会计科目。

二、企业收到代扣代缴,个人所得税手续费和支出的财税处理

举例:假定企业为一般纳税人,收到1.06万元的代扣代缴个人所得税手续费,其中8000元用于发放参与代扣代缴工作的财务人员和人力资源部员工补助。

1、收到手续费时:

借:银行存款 10600元 贷:其他收益 10000元 应交税费—应交增值税(销项税额) 600元说明:如果是小规模纳税人,则是1%的征税率计算应交的增值税税额。

2、用于发放参与代扣代缴个人所得税工作的财务人员和人力资源部员工补助时:

借:应付职工薪酬—工资薪金 8000元 贷:银行存款 8000元说明:员工取得该部分补助不缴纳个人所得税(《财政部、国家税务总局关于个人所得税若干政策问题的通知》(财税字[1994]20号)第二条的规定)。

3、关于企业收到代扣代缴个人所得税手续费和支出的税务处理说明

①企业收到代扣代缴个人所得税的手续费,属于增值税的应税劳务范围,没有任何文件明确该手续费可以免增值税,因此应按应税劳务计征增值税。

②企业收到手续费,属于企业所得税应税收入范畴,应确认收入;另一方面,用于办税人员的奖励或补助,属于工资薪金支出范畴,其支出应以工资薪金支出在税前进行扣除。

③错误的财税处理:收到手续费时不确认收入(会计科目“其他收益”),而是直接计入“其他应付款”等往来科目;或者在收到时不计提增值税额。支出时,用于办税人员的奖励或补助,不计入工资薪金支出中,而是直接冲减“其他应付款”等科目。

三、热点问题答疑

我公司取得代扣代缴税款手续收入,奖励给了相关工作人员,是否需要缴纳个人所得税?

答:《财政部、国家税务总局、中国人民银行关于进一步加强代扣代收代征税款手续费管理的通知》第六条第(六)项规定,“三代”单位所取得的手续费收入应该单独核算,计入本单位收入,用于“三代”管理支出,也可以适当奖励相关工作人员。

《财政部、国家税务总局关于个人所得税若干政策问题的通知》第二条第五款规定,个人办理代扣代缴税款手续,按规定取得的扣缴手续费暂免征收个人所得税。其免税范围界定为:发放给具体办税人员的手续费奖励暂免征收个人所得税,对扩大范围发放的手续费奖励,仍按税法规定缴纳个人所得税。

根据上述规定,企业代扣代缴税款相关工作人员,按规定取得的扣缴手续费暂免征收个人所得税。